Предоставляются ли льготы по арендной плате за земли, находящиеся в государственной или муниципальной собственности, лицам, освобожденным от уплаты земельного налога?

В соответствии со ст.606 Гражданского

кодекса РФ по договору аренды

(имущественного найма) арендодатель

(наймодатель) обязуется предоставить

арендатору (нанимателю) имущество за плату

во временное владение и пользование или во

временное пользование.

Согласно п.1

ст.607 ГК РФ в аренду могут быть переданы

земельные участки и другие обособленные

природные объекты, предприятия и другие

имущественные комплексы, здания,

сооружения, оборудование, транспортные

средства и другие вещи, которые не теряют

своих натуральных свойств в процессе их

использования (непотребляемые вещи).

Законом могут быть установлены виды

имущества, сдача которого в аренду не

допускается или ограничивается.

Законом могут быть установлены особенности

сдачи в аренду земельных участков и других

обособленных природных объектов (п.2

указанной статьи).

Статьей 1 Закона РФ

от 11.10.1991 N 1738-1 "О плате за землю" установлено,

что использование земли в РФ является

платным. Формами платы являются: земельный

налог, арендная плата, нормативная цена

земли. Собственники земли, землевладельцы и

землепользователи, кроме арендаторов,

облагаются ежегодным земельным налогом. За

земли, переданные в аренду, взимается

арендная плата.

В ст.12 названного

Закона приведен закрытый перечень лиц,

которым предоставлено право на

освобождение от уплаты земельного налога.

Согласно ст.21 указанного Закона размер,

условия и сроки внесения арендной платы за

землю устанавливаются договором. При

аренде земель, находящихся в

государственной или муниципальной

собственности, соответствующие органы

исполнительной власти устанавливают

базовые размеры арендной платы по видам

использования земель и категориям

арендаторов. Арендная плата может

устанавливаться как в денежной, так и в

натуральной форме.

В силу п.4 ст.22

Земельного кодекса РФ общие начала

определения арендной платы при аренде

земельных участков, находящихся в

государственной или муниципальной

собственности, могут быть установлены

Правительством РФ.

Таким образом, в

соответствии с Законом РФ "О плате за землю",

ГК РФ и Земельным кодексом РФ размер,

условия и сроки внесения арендной платы

устанавливаются договором. Порядок

заключения договора аренды регулируется ГК

РФ. При аренде земель, находящихся в

государственной или муниципальной

собственности, соответствующие органы

исполнительной власти устанавливают

базовые размеры арендной платы по видам

использования земель и категориям

арендаторов. При этом предоставление льгот

по арендной плате в централизованном

порядке в отношении лиц, которым ст.12 Закона

РФ от 11.10.1991 N 1738-1 дано освобождение от

уплаты земельного налога, не

предусмотрено.

В связи с изложенным по

вопросам предоставления льгот при взимании

арендной платы за землю, находящуюся в

государственной или муниципальной

собственности, следует обращаться в

соответствующий орган исполнительной

власти, с которым был заключен договор

аренды указанного земельного участка.

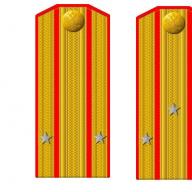

Е.Н.Сивошенкова

Советник налоговой

службы РФ

III ранга

05.07.2004

Следовательно, в настоящее время пенсионеры являются такими же плательщиками налога на землю, как и работающие граждане. Льготы, предоставляемые муниципальными органами

Земельный налог для пенсионеров

Для того чтобы узнать, существуют ли для вас какие-либо послабления, нужно обратиться в один из нижеперечисленных органов:- налоговую инспекцию по месту расположения земельного участка.

- администрацию района;

В соответствии с Налоговым Кодексом плательщиками на землю являются физические лица и организации, обладающие земельным участком, принадлежащим им на праве собственности, бессрочного пользования или наследуемого владения.

Должны ли пенсионеры платить налог на землю

Законодательно льготы на земельный участок, в том числе и для пенсионеров, бывают трёх видов:- Освобождение от уплаты;

- Снижение налоговой ставки до определённой суммы;

- Установление привилегий на уровне муниципалитета (для каждого региона свои условия).

Платят ли земельный налог пенсионеры (льготы по земельному налогу)

А это значит, что за разъяснением данного вопроса вам придется обращаться в местную администрацию, налоговую инспекцию или же самим изучать законы той местности, где расположен ваш участок.И тому есть объяснение. Примеры отдельных местных льгот Давайте посмотрим, какие же льготы имеются в некоторых городах и областях.

Как получить льготу? Именно эти представительные органы местной власти и могут устанавливать льготы по уплате налога на землю для пенсионеров или других категорий граждан.

Основные льготы для пенсионеров по земельному налогу

Обычно в собственности граждан находится не только земельный участок, но и строения на нем.Это может быть жилой или дачный домик, гараж или хозпостройки.

В данном случае граждане обязаны уплачивать не только земельный, но и имущественный налог за постройку. Причем, не имеет значения, по какому именно основанию лицо является пенсионером: по достижению пенсионного возраста или по выслуге лет на военной службе.

- пожизненного наследуемого владения.

- собственности;

- постоянного (бессрочного) пользования;

- на праве безвозмездного пользования;

- на праве срочного пользования (безвозмездного).

- по договору аренды;

Обязаны ли пенсионеры платить налог на землю с дачных участков?

Порядок определения величины ЗН и граничные величины налоговых ставок для ЗУ различного назначения приведены в НК (глава 31).Кто освобожден от ЗН В НК перечислен состав организаций и граждан, которые освобождены от ЗН. i-8="">платят ли налог на землю пенсионеры?

налоговый кодекс предусматривает наличие льгот и уменьшенных ставок по земельному налогу для определенных категорий граждан и предприятий, а также в отношении земель конкретного назначения. также местные органы власти вправе разрабатывать свои льготные порядки в области на землю в пределах подвластной территории.

прежде всего, к льготникам, определенным законодательством субъектов рф, относятся пенсионеры.

льготы на земельный налог для пенсионеров в 2019 году

земельный налог платят предприятия, физические лица, которые имеют собственные приватизированные земельные участки, с правом бессрочного пользования ими. все нормы землепользования прописаны в земельном кодексе рф.по закону все земельные участки, приобретённые в соответствии с требованиями законодательства, могут считаться собственностью граждан. если земля находится в аренде, то арендаторы не должны платить земельный налог.

Style=» float:=»» left;=»» margin:=»» 0=»» 10px=»» 5px=»» 0;»=»» src=»»>

Арендная оплата определяет стоимость использования выбранной земли . По гражданскому законодательству она взимается в виде следующих форм:

- фиксированная сумма;

- процент от результатов использования земель;

- предоставление определенных услуг;

- плата в виде натуральных продуктов.

Законодательная основа

СПРАВКА. Регулируется арендная плата статьей 614 ГК , по которой изменение размера можно проводить не больше одного раза в год.

Причем инициатором внесения поправок может быть и арендодатель, и арендатор. Последний может требовать уменьшения цены за аренду земли из-за несоответствия ее условиям, прописанным в договоре.

Виды платежей

По ставкам, принятым Минэкономразвития

Данные тарифы используются для таких земель, где располагаются автомобильные трассы, линии связи и электропередач, нефте- и газопроводы, места для отходов, спортивные объекты.

Преимущества и недостатки

ВНИМАНИЕ! Каждый из видов расчетов используется для определенных категорий земель, видов их использования и принадлежности. Расчет, в котором используется рыночная величина, является более субъективным.

На его составляющую оказывает большое влияние соотношение спроса и предложения. Такой способ используется для установления стоимости арендованной земли, которая принадлежит частным собственникам. Чаще всего рыночная цена превышает кадастровую .

Имеются и другие категории, которые также могут получить льготу за аренду земли от государства. К ним относятся , чей возраст не превышает 35 лет. Они могут получить участок земли под строительство жилья.

Купить земельный участок для многих категорий граждан не представляется возможным. Пенсионерам, инвалидам, многодетным семьям гораздо проще взять в аренду землю. Договор можно заключить как с государством, так и с частным собственником земель. При получении участка от государства можно претендовать на льготную аренду земли.

В 17 статье этого документа отмечается, что людям, имеющим ограниченную трудоспособность и семьям с детьми, имеющими группу, предоставляются льготные условия получения земельных наделов. Выделение земли может быть предоставлено вне общей очередности. Земельный участок допускается испрользовать для следующих целей: в качестве подсобного хозяйства; строительства жилой дачи или постройка дома; ведения огородного и/или садового хозяйства; установки или постройки гаража и других необходимых помещений. Порядок предоставления земельных участков инва лидам Земельный Кодекс РФ на основании общих правил предусматривает равноправие всех граждан (ст.30, п.1), которые хотят приобрести землю под индивидуальное строительство за деньги, или заключить договор аренды.

Предоставление земельных участков инвалидам

Инвалиды и семьи, имеющие в своем составе инвалидов, обеспечиваются в первоочередном порядке земельными участками для индивидуального жилищного строительства, ведения подсобного и дачного хозяйства и садоводства на основании заявления и приложенной к нему копии справки, подтверждающей факт установления инвалидности, выданной учреждением государственной службы медико-социальной экспертизы, подаваемых в установленном порядке в органы местного самоуправления. Документ доступен: с 20 до 24 ч.Федеральные и региональные льготы по уплате земельного налога

На данной территории вводится земельный налог.Под действие закона на земельный налог не попадают следующие виды участков: — ограниченные в обороте земельные участки, согласно действующему законодательству РФ (имеются в виду земли, занятые под памятниками культуры и искусства, наследие народов).

Такие земли занесены в специальный список.

Кроме того к ним относятся и земельные участки с историческими заповедниками и археологически ценными объектами; — земельные участки, изъятые из оборота согласно действующему законодательству РФ; — территории со статусом «лесной фонд»; — территории, находящиеся в собственности государства с водными объектами, представляющими ценность и отнесенные к категории «водный фонд». Способ исчисления налога и его ставки Статья 389 Налогового кодекса говорит о том, что стоимость земельного участка (кадастровая стоимость), который признан объектом налогообложения и является налоговой базой.

Первоочередное право инвалидов на получение земли

Однако практикой выработан ряд ограничений, о которых следует помнить при возникновении желания воспользоваться своими правами.1. Во-первых, это ограничение, связанное с платностью земли. По общему правилу, согласно пункту 2 статьи 28 Земельного кодекса Российской Федерации предоставление земельных участков, находящихся в государственной или муниципальной собственности, в собственность граждан и юридических лиц осуществляется за плату.

Виды использования земельных участков: — для ведения непосредственно личного крестьянского хозяйства – участок должен быть в размере не более 2 га; — для постройки и обслуживания жилого дома, а так же хозяйственных зданий и сооружений, т.е. приусадебный участок: если такой участок находится в селе, то должен быть не более 0,25 гектара, если в поселке — не более 0,15 гектара, в городе — не более 0,10 гектара; — для индивидуального дачного строительства участок должен быть не более 0,10 гектара; — для постройки индивидуальных гаражей — не более 0,01 гектара; — для ведения садоводства -участок не более 0,12 гектара. От уплаты налога освобождаются на период действия фиксированного сельскохозяйственного налога владельцы земельных участков, земельных долей (паев) и землепользователи при условии, если земельный участок и земельные доли (паи) будут сдаваться в аренду плательщику фиксированного сельскохозяйственного налога.Как получить инвалиду земельный участок бесплатно и возможно ли это

И хотя теперь все участки из муниципальных и федеральных земель могут быть предоставлены гражданам в собственность или долгосрочную аренду только лишь на публичных торгах и тем, кто предложит самую высокую цену, инвалиды составляют исключение. Земля для инвалидов бесплатно не предоставляется, но право на первоочередное получение участка позволяет им получить землю по низкой цене.При этом, согласно Земельному кодексу, все межевые работы и постановка участка на кадастровый учет производятся за счет органов муниципальной власти. Как оформить землю: пошаговая инструкция Если вы решили приобрести земельный участок и хотите воспользоваться своей льготой.