Часто ИП на УСН «Доходы минус расходы» используют личный автомобиль в бизнесе. Разберёмся, можно ли учесть расходы на его покупку и содержание при расчёте налога.

Расходы на покупку личного автомобиля

Прежде чем учитывать затраты в расходах УСН, подумайте, как доказать налоговой, что используете автомобиль для бизнеса. Чем дальше ваш вид деятельности от перевозок или разъездов, тем сложнее это сделать.

Случай из жизни: ИП занимается установкой металлопластиковых конструкций и учитывает в расходах стоимость легкового автомобиля, который он, по его словам, использует для «получения заказов, проведения замеров и доставки комплектующих». Налоговая признала это неправомерным, «поскольку предприниматель осуществляет вид деятельности, не относящийся к грузовым и пассажирским грузоперевозкам», доначислила налог, пени и штраф.

Предприниматель начал судиться с налоговой, и суды разных инстанций поддержали его. Запомните ключевые фразы из судебного постановления - пригодятся на случай споров:

- «Автомобиль приобретен и использовался предпринимателем непосредственно в процессе предпринимательской деятельности, с целью получения дохода от данного вида деятельности, а доводы налогового органа об использовании транспортного средства в личных целях носят предположительный характер».

- «Налоговое законодательство не содержит ограничений по включению в расходы затрат по приобретению и обслуживанию транспортных средств, приобретенных для осуществления предпринимательской деятельности. В этой связи доводы инспекции о том, что расходы принимаются лишь при осуществлении деятельности, связанной с грузовыми и пассажирскими перевозками, не основаны на законе». (Постановление ФАС Уральского округа от 18 октября 2007 г. по делу № Ф09-8532/07-С3).

Но нельзя надеяться на то, что от налоговой больше не будет претензий. Минфин в письме от 26.03.2008 г. № 03-04-05-01/79 утверждает, что «легковой автомобиль, используемый индивидуальным предпринимателем для поездок в банк, налоговые инспекции, центры технического обслуживания, к покупателям и поставщикам для заключения договоров, не может быть признан основным средством».

Получается, вы рискуете, если учитываете расходы на покупку автомобиля, который необязателен для вашего бизнеса. Доказывать свою позицию, возможно, придётся в суде. Но нет гарантии, что решение суда будет таким же благоприятным.

Ещё раз : сначала решите, сможете ли доказать налоговой пользу личного автомобиля для бизнеса. Для чего вы его используете? Помогает ли он вам получать доходы? Почему вы не можете получать доходы без него? Если вы ответили на эти вопросы и даже отрепетировали ответ вместе с другом-скептиком, можете учитывать расходы на покупку автомобиля в налоге УСН.

Расходы на использование автомобиля

Вы можете включить затраты на эксплуатацию автомобиля - прежде всего, на покупку топлива - в расходы на УСН, если вы ездили на нём по делам бизнеса. Если вы занимаетесь транспортными перевозками, затраты относятся к материальным расходам, а если другим бизнесом - к расходам на служебный транспорт.

Чтобы учесть затраты на покупку бензина, обычных чеков с заправки недостаточно. Нужно подтвердить маршрут поездок - обычно для этого используют путевые листы. Форма путевых листов утверждена только для автотранспортных предприятий. Если у вас другой бизнес, придумайте собственную форму.

Шаблон путевого листа в свободной форме

Шаблон путевого листа для перевозок пассажиров и грузов

Вероятно, что у налоговиков может возникнуть мнение о том, что расходы на топливо ИП должны укладываться в нормы, установленные «Методическими рекомендациями нормы расхода топлив и смазочных материалов на автомобильном транспорте», утверждёнными распоряжением Минтранса РФ от 14.03.2008 г. № АМ-23-р. Поэтому ИП лучше ознакомиться с этим документом и соотноситься с его нормами.

Учёт в УСН расходов на бензин отстоять проще, чем затраты на его покупку личного автомобиля, но всё же риск спора с налоговой сохраняется.

Однажды арбитражный суд запретил учитывать такие расходы ИП-юристу: постановление ФАС Западно-Сибирского округа от 26.02.2008 г. № Ф04-1130/2008(973-А45-34.

Там речь идёт не о налогоплательщике УСН, но аргументы суда универсальны - автомобиль не является основным средством, поэтому затраты на его использование в расходы включаться не должны.

Другие расходы на эксплуатацию, например, на мойку или охраняемую стоянку, ещё с большей вероятностью могут вызвать вопросы налоговой. Поэтому с ними лучше совсем не рисковать.

Источник: https://e-kontur.ru/enquiry/32

Списание ГСМ по путевым листам

Все расходы организации или предприятия в целях бухгалтерского и налогового учёта должны документально подтверждаться , в противном случае неучтённые расходы будут считаться серьёзным нарушением, и руководство юридического лица может понести из-за них достаточно серьёзную ответственность.

Это касается также расходов на ГСМ, при этом стоит отметить, что правильно рассчитанные и оформленные они могут быть отнесены на расходные статьи баланса. В результате может уменьшиться налогооблагаемая база, берущаяся за основу при расчёте налога на прибыль.

Учёт движения горюче-смазочных материалов напрямую связан с путевыми листами, при этом под ГСМ понимают:

- топливо различных видов, например, дизель, бензин, газ;

- масла и смазки;

- различные присадки и добавки, например, охлаждающие и тормозные.

Конкретный перечень используемых горюче-смазочных материалов, используемых при эксплуатации транспортного средства, зависит от его вида и модели . Существуют автомобили, работающие на бензине и дизельном топливе. Кроме того, некоторые транспортные средства, например, автобусы, оснащают газотопливным оборудованием для экономии.

В этом случае газ также относится к ГСМ. Существуют нормативы их списания, утверждённые Минтрансом России, также они могут быть приняты на предприятии самостоятельно. Такие нормативы учитывают некоторые дополнительные параметры , например, время года и сезон, а также различные корректирующие коэффициенты.

Учёт данных материалов на предприятии в большинстве случае производиться на основе первичного документа учёта – путевого листа . Под путевым листом понимают документ, в котором фиксируется место отправления и прибытия автомобильного транспорта, расход топлива и смазочных материалов при этом, наименование перевозимого груза, цель поездки и иные сведения, имеющие отношение к ней.

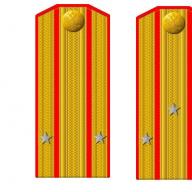

Путевой лист оформляется как на собственный транспорт, так и на взятый в аренду. В общих случаях используют путевой лист формы №3 , для коммерческого транспорта предусмотрен лист формы №ПГ-1 , при использовании грузовика с повремённой формой оплаты применяется форма №4-П . Существуют также иные формы путевых листов.

Правила и порядок

Кроме путевого листа для списания горюче-смазочных материалов необходим приказ руководителя юридического лица , в котором утверждены нормы такого списания. При этом стоит отметить, что использование личного автомобиля в интересах компании также оформляется путевым листом для списания ГСМ.

Поступление данных материалов на предприятие оформляется приходным ордером . Само же списание происходит обычно один раз в месяц лицом, ответственным за это. Таким лицом практически всегда является сотрудник бухгалтерии, например, материальный бухгалтер.

Что же касается самого порядка списания, то он состоит в составлении соответствующего акта представителями специально созданной для этого комиссии в количестве не менее трёх человек .

К нему прикладывают документы первичной бухгалтерской отчётности, а именно: накладная-требование, заправочные карточки, чеки АЗС. Цель данных документов – подтвердить фактический объём потребленных горюче-смазочных материалов.

Расчёт списания ГСМ производиться на каждую марку автомобильного транспорта отдельно, при этом обязательно учитывается общий километраж пройденного пути. Так, производить расчет для легкового автомобиля можно по формуле:

QH = 0,01 * Hs * S * (1 + 0,01 * D), где

- H – базовая норма расхода топлива, определяющаяся в виде пробега автомобиля в литрах на 100 километров;

- S – общий пробег транспорта в течение рабочей смены в километрах;

- D – поправочный коэффициент в процентах.

В качестве примера можно взять достаточно распространённый на производствах автомобиль марки ГАЗ-3110 с двигателем ЗМЗ-4026.10. У него базовая норма потребления топлива равна 13 литров на 100 километров.

Автомобиль использовался для сбыта готовой продукции в зимний период. Общий пробег составил по области (НРо) 104 километра, по городу (HPг) - 128 километров. В результате за эксплуатацию в зимний период была взята надбавка 10% и за эксплуатацию

Рассчитываем норму расхода топлива: HPг = (0,01 * 13 * 128 * (1 + 0,01 * 20%)) = 16,67 литра НРо = (0,01 * 13 * 104 * (1 + 0,01 * 10)) = 13,53 литра. Согласно данным путевого листа было израсходовано 30,2 литра в течение рабочего дня. Если брать такой показатель за средний, то за месяц расход ГСМ в производственных целях составит:

НРм = НРд * Т, где

НРм – это нормативный расход топлива за рабочий день, Т – это количество рабочих дней в одном месяце.

Таким образом, НРм = 30,2 - 21 = 634,27 литра.

В этом случае при списании ГСМ может быть указанно 623,27 литра топлива при работе автомобиля в течение месяца. Что же касается списания тосола, тормозной жидкости и т.д., то их списание производится согласно ранее утверждённым нормам потребления.

Отдельно стоит упомянуть о том, что в случае капитального ремонта автомобиля или же достижении им срока эксплуатации 5 лет, норма расхода смазочных материалов и топлива может быть увеличена на 20%.

Существуют случаи, когда списание ГСМ производиться без использования путевого лица. Это:

- учёт по лимитам;

- компенсация понесённых расходов.

В первом случае на предприятии должна быть установлена система контроля расхода горюче-смазочных материалов . В этом случае на единицу транспорта в месяц выделяют зарезервированные денежные средства на их приобретение.

Также для этого используются топливные карты АЗС, при этом деньги по ним не должны превышать установленную норму. Данная система хороша в случае использования автотранспорта по одному и тому же ежедневному маршруту.

Во втором случае требуется заключить договор на использование личного автомобиля между организацией и её сотрудником на основании ст. 188 Трудового кодекса РФ.

Здесь ограничения на выплаты устанавливаются в зависимости от марки, модели и модификации автомобиля. Само же списание ГСМ производится на основании установленными предприятием нормам.

Особенности учёта

Прежде чем приступить к списанию горюче-смазочных материалов, юридическому лицу необходимо определиться со способом его учёта.

Так непосредственно заправку топлива выполняет сам водитель автомобиля, используя выделенные на это денежные средства. После окончания заправки он обязан сдать авансовый отчёт в бухгалтерию .

К нему прилагается чек АЗС. Топливо в дальнейшем оприходуется по счету 10 «Материалы» .

Израсходованные ГСМ отражаются при списании на следующих счетах :

- 20 «Основное производство»;

- 26 «Общехозяйственные расходы»;

- 44 «Расходы на продажу».

Непосредственно выбор того или иного счёта лежит на руководстве предприятия. При этом по налоговому учёту операция списании ГСМ проводиться по статье 254 Налогового кодекса и включается в материальные затраты.

При этом ничто не препятствует отнести их к прочим расходам на основании ст. 264 НК РФ. В любом случае с политикой учёта и списания ГСМ стоит определиться заранее, так как эти процедуры являются текущими и будут периодически повторяться.

Пошаговая инструкция по списанию ГСМ в 1С представлена ниже.

Источник: http://znaybiz.ru/buh/plan-schetov/sklad/spisanie-gsm-po-putevym-listam.html

Списание ГСМ при использовании личного автомобиля в служебных целях

На производстве встречаются различные случаи по использованию автотранспортного средства. Не исключается ситуация, когда какой-либо сотрудник использует личный автомобиль в производственных целях.

Но он при этом заключает письменный договор аренды со своим работодатель, хотя нередко пользование осуществляется по устной договоренности.

Можно ли

Предприятие в целях налогообложения прибыли должно учесть расходы на покупку ГСМ, включая затраты на поддержание автотранспорта в надлежащем исправном виде, эксплуатационные расходы. Но оно должно заключить договор на аренду автомобиля со своим сотрудником.

На основе договора предприятие может без каких-либо затруднений списать ГСМ по предоставленным сотрудником путевым листам в установленном порядке.

При этом необходимо вести первичные документы, отражающие фактический израсходованный объем топлива и смазочного материала.

Также оно может производить списание на основе товарной накладной на отпуск ГСМ, которая выдается автозаправочной станцией.

Бухгалтерский учет на оприходование и списание нужно вести на протяжении одного месяца, по истечению которого списать горюче-смазочный материал сообразно норме потребления.

Для обоснования расходов предприятие должно осуществлять бухгалтерскую проводку. Оно должно списывать ГСМ вне зависимости от способа использования личного автотранспорта.

Расход топлива и смазочных материалов на транспортное средство должно приниматься предприятием с учетом распоряжений Минтранса «О введении в действие методических рекомендаций «Нормы расхода топлив и смазочных материалов на автомобильном транспорте», которое было опубликовано за номером АМ-23-р.

Указанный документ был утвержден постановлением правительства № 395, обнародованного 30 июля 2004 года.

Сообразно правилам установленного на предприятии документооборота должно осуществляться :

- оформление первичных документов по учету расхода топлива и смазочных материалов;

- сроки передачи их в бухгалтерию для составления ведомости потребления ГСМ.

Если на предприятии организовано ежедневное движение ГСМ на счету бухгалтерского учета в количественно-суммовом выражении, то лучше использовать учетные цены. в такой ситуации оприходование следует производить на основе отчета водителя, к которому прилагаются чеки АЗС с объемом купленного топлива.

Списание ГСМ в сложившейся ситуации надлежит осуществлять аналогично первому варианту. В любом случае выбор способа учета определяет предприятие.

Учет по лимитам

Предприятие, использующее автомобиль сотрудника в производственных целях может установить систему контроля ГСМ «учет по лимитам».

Он подразумевает установление некого лимита ресурсов, которые предприятие каждый месяц тратит на покупку топлива на период служебных поездок и смазочных материалов, необходимых для поддержания автомобиля в надлежащем виде.

Денежные средства, потраченные на покупку топлива сверх лимита, водитель в такой ситуации вынужден платить из собственных сбережений. Такой пункт должен быть введен в трудовой договор либо в договор аренды автомобиля.

Такой вид контроля реализуется различными способами. В отдельных предприятиях применяют топливные карты, которые выдает поставщик топлива.

Средства перечисляются на счет поставщика, поэтому он выдает бензин соразмерно уплаченным средствам.

Топливная карта оформляется отдельно на каждый автомобиль, поэтому сумма денежных средств должна соответствовать установленному ежемесячному лимиту.

Не исключается вероятность выдачи на руки сотруднику всей суммы лимита из кассы предприятия, чтобы он своевременно заливал необходимый объем топлива, приобретал смазочные материалы.

Указанная система учета не вызывает проблем, если маршрут передвижения автомобиля и потребление топлива изо дня в день приблизительно одинаково.

При перерасходе ГСМ материальный бухгалтер должен оформить:

- распоряжение директора на выделение дополнительных средств;

- справку с расчетом сверхлимитной стоимости ГСМ.

В документах будет четко прослеживаться причина превышения лимита, размер переплаченной сотруднику суммы. По усмотрению руководства не исключается вероятность списания ГСМ за счет предприятия.

В сложившейся ситуации нужно будет отразить о превышении лимита в налоговом учете. Сотруднику полагается выдать разницу сумм лимита и превышения. В противном случае сотрудник должен погасить сумму превышения из собственных средств.

Как составить приказ на списание ГСМ по Глонасс, описывается в этой статье.

Одним из наиболее распространенных способов стало использование личного автомобиля в служебных целях, который основан на указаниях статьи 188 Трудового кодекса.

В ней отмечено, что компания должна выплатить компенсацию, если работник использует свой личный автотранспорт и интересах работодателя. Но работник должен так поступать с его согласия и ведома.

В сложившейся ситуации работодатель должен выплатить работнику некие денежные средства за износ автотранспорта и покрыть все его расходы.

Оформляется такой вид использования автотранспорта в заявительной форме, для чего работник должен подать заявление.

К нему следует приложить копию технического паспорта автомобиля. На его основании руководство предприятия издает соответствующий приказ, в котором устанавливает размер компенсации и порядок его выплаты.

Бухгалтерия предприятия производит начисление компенсации, после чего списывает расходы на покупку ГСМ и эксплуатацию автомобиля.

Но в данной ситуации наиболее рациональным будет установление индивидуального размера компенсации, исходя из производственных заданий работника, загруженности автомобиля с учетом дальности поездок, их маршрута.

Сообразно предписаниям статьи 264 НК облагаемая налогом база уменьшается на величину определенной нормы.

Такого рода ограничения установлены постановлением правительства № 92, которое было обнародовано 8 февраля 2002 года. Они предусмотрены для использования транспортных средств на период времени, равный одному месяцу.

Ограничения по размеру компенсации установлены для легковых автомобилей в зависимости от объема двигателя:

Также предусмотрена для мотоциклов норма, размер которой равен 600 рублей. На величину норматива расстояние поездок не влияет, она полностью обусловлена объемом двигателя.

В бухгалтерском учете отражается исключительно установленная норма, поэтому списание ГСМ производится по ней.

Если дополнительно заключить гражданско-правовой договор по подряду, то можно списать суммы, превышающие установленные нормы в качестве вознаграждения. О чем отмечено в письме Минфина РФ № 03-03-07/24, которое было опубликовано 15 октября 2008 года.

Недостаток указанного способа списания расходов на ГСМ заключается в возникновении необходимости уплаты отчислений в социальные фонды.

Компенсация и вознаграждение за использование личного автомобиля в производственных целях являются двумя независимыми друг от друга выплатами.

Данное положение разъяснено в статье 188 ТК, в которой дается четкое определение компенсации и возмещения. Первая выплата производится за износ автомобиля, вторая – возмещает расходы относительно его использования.

Списание ГСМ в бухгалтерском учете осуществляется на основе первичных документов, то есть путевом листе и накопительной ведомости, составленных по чекам автозаправочных станций выданных за покупку топлива.

И в заключении необходимо отметить, что использование личного автотранспорта в производственных целях оформляется в качестве аренды без экипажа. Сотрудник выступает в лице арендодателя, предприятие – арендатора. Он обязан платить каждый месяц арендную плату.

Как показывает практика, в сложившейся ситуации возникает много затруднений, так как сотрудник ездит на арендованной машине в служебное и свободное время.

При этом часть потребляемого топлива расходуется на служебные поездки, другая часть на личные поездки, поэтому трудно вычленить объем топлива, израсходованного на служебные поездки.

Списание ГСМ по путевым листам рассматривается тут.

О процедуре банкротства юридического лица рассказывается по ссылке.

Может ли индивидуальный предприниматель на УСН с объектом «доходы минус расходы» включить в расходы стоимость личного автомобиля, а также затраты, связанные с его использованием (ГСМ, ремонт)? Закон чёткого ответа на данный вопрос не даёт, поэтому обратимся к разъяснениям Минфина и судебной практике.

Автомобиль гражданина.

На возможность учесть стоимость автомобиля в затратах повлияет дата покупки. Если машина приобретена до регистрации гражданина в качестве индивидуального предпринимателя, чиновники, скорее всего, запретят включить её стоимость в расходы. Причина проста: в момент покупки физическое лицо не являлось предпринимателем, поэтому затраты не имели отношения к его коммерческой деятельности (письма Минфина России от 4 апреля 2007 г. № 03-11-05/64, от 4 июля 2007 г. № 03-11-02/210).

Доказать обратное возможно. Так, индивидуальный предприниматель в суде подтвердил свое право учесть стоимость легкового автомобиля. Он оформил приказ, где говорилось, что автомобиль включается в состав основных средств ИП. Машина фактически использовалась в деятельности (путевые листы это подтверждали). В договорах с контрагентами оговаривалось, что вывоз товаров осуществляет сам ИП (постановление ФАС Уральского округа от 25 февраля 2010 г. № Ф09-801/10-С2). Таким образом, обосновав использование личного автомобиля в деятельности, учесть расходы на покупку машины, вполне возможно, даже если она куплена до регистрации ИП.

ИП приобретает автомобиль

Если машина покупается после регистрации в качестве ИП, вопросов со стороны инспекторов будет меньше, но это не означает, что их не будет вовсе.

Включить в расходы стоимость легкового автомобиля предприниматель сможет только в случае, если машина является для него основным средством труда, необходимым для его основной деятельности. Заметим, что для учёта стоимости машины купленной до регистрации в качестве ИП, автомобиль тоже нужно включить в состав основных средств, как поступил бизнесмен в рассмотренном выше судебном споре.

Проще всего, когда бизнес связан с перевозками. Правда, важен вид перевозок. Осуществление грузовых перевозок не предполагает приобретение легкового автомобиля, в свою очередь деятельность по оказанию услуг такси автоматически не обоснует покупку грузового транспорта. Как поступить, если машина не является обязательным инструментом для осуществления деятельности? Можно ли в этом случае отнести её к основным средствам и учесть затраты на её покупку?

Налоговые инспекторы, ссылаясь на письмо Минфина России от 26 марта 2008 г. № 03-04-05-01/79, почти наверняка запретят учесть стоимость машины. В письме говорится: «Легковой автомобиль, используемый индивидуальным предпринимателем для поездок в банк, налоговые инспекции, центры технического обслуживания, к покупателям и поставщикам для заключения договоров, не может быть признан основным средством».

В тоже время существует судебный прецедент, когда предприниматель, специализирующийся на установке металлопластиковых конструкций, включил в состав расходов стоимость личного автомобиля. Машина использовалась в деятельности «для получения заказов, проведения замеров и доставки комплектующих». Инспекторов данный довод не убедил и бизнесмену были начислены штрафы. Однако, все санкции отменил суд. ИП представил в суд путевые листы, где указывались номер и дата выдачи, серия и номер автомобиля, марка, цель поездки, показания спидометра, остаток горючего при выезде и возвращении. На основании сведений путевых листов определялся фактический расход ГСМ по автомобилю (постановление ФАС Уральского округа от 18 октября 2007 г. № Ф09-8532/07-С3).

Заметим, наличие судебного решения в любом из вопросов, не исключает претензий со стороны контролирующих ведомств, но подтверждает наличие возможности доказать в суде свое право учесть расходы. Для этого необходимо запастись документами.

Документы на автомобиль.

Чтобы учесть затраты на покупку машины в расходах, необходимо иметь документы, подтверждающие стоимость автомобиля. Далее, следует включить машину в состав основных средств. Предпринимателю для этого достаточно оформить соответствующий приказ или распоряжение.

Важной составляющей в документальном обосновании станут путевые листы - документы, в которых содержится информация:

О маршрутах поездок (конечно, должен быть зафиксирован предпринимательский характер поездки);

Время выезда и время возвращения;

Показания спидометра.

Ещё одна деталь: в договорах с клиентами, счетах на оплату, других документах и письмах, где вы оговариваете условия сделок и договариваетесь с партнёрами, обязательно стоит упоминать, что доставку, осуществляет сам ИП, переговоры ведутся в офисе партнёра и т.п. Всё это, в дополнение к путевым листам, станет аргументом в пользу того, что машина необходима для осуществления основной деятельности коммерсанта.

Эксплуатация автомобиля.

Чтобы включить в расходы затраты на покупку бензина не обязательно признавать автомобиль основным средством, дата покупки машины также не сыграет роли. Даже если предприниматель не осуществляет транспортные перевозки, он может компенсировать расходы на топливо своего личного автомобиля.

ИП, осуществляющие торгово-закупочную деятельность и использующие личный автомобиль для перевозки товаров, покупку ГСМ включат в состав расходов, непосредственно связанных с продажами, как затраты по хранению, обслуживанию и транспортировке реализуемых ценностей (письмо МНС России от 27 октября 2004 г. № 04-3-01/665@). В иных случаях покупку бензина можно отнести к статье «Расходы на служебный транспорт». Учтите, для включения сумм в расходы, кассовых чеков АЗС будет недостаточно. Вновь понадобятся путевые листы, которые подтвердят характер поездок и их связь с осуществлением деятельности.

При учёте расходов на топливо следует помнить о нормах, установленных Методическими рекомендациями Минтранса России от 14 марта 2008 г. № АМ-23-р. Контролёры, в случае проверки, непременно обратят на это внимание и запретят учесть расходы на топливо сверх существующих норм.

Что касается иных затрат на эксплуатацию машины, при осуществлении деятельности непосредственно не связанной с перевозками, учесть их в расходах будет затруднительно. Они обязательно привлекут внимание инспекторов. И если расходы на бензин контролёры еще могут «пропустить», то остальные траты, вряд ли останутся без их внимания. Какое решение в подобной ситуации примет суд, предсказать сложно, поскольку встречаются постановления не в пользу ИП. К примеру, ФАС Западно-Сибирского округа в постановлении от 26 февраля 2008 г. № Ф04-1130/2008(973-А45-34) запретил предпринимателю включить в расходы траты, связанные с использованием личного автомобиля. А именно: оплату автостоянки, техосмотра, замену колес, покупку радиатора, приобретение масла, антифриза, охлаждающей жидкости, бензина. Бизнесмен занимался оказанием юридических услуг, для работы арендовал офис. В данной ситуации автомобиль не может рассматриваться в качестве средства труда, поэтому основным средством быть не может. Соответственно, все затраты на содержание, эксплуатацию, ремонт машины, ОСАГО не могут включаться в состав расходов ИП. Затраты никак не связаны с получением дохода от оказания юридических услуг.

Выводы:

- ИП, не занимающийся автоперевозками, учесть в расходах затраты на приобретение автомобиля может, но для этого машину необходимо включить в состав основных средств. Однако это, наверняка, вызовет вопросы налоговых инспекторов. Дополнительные претензии будут, если машина куплена в период до государственной регистрации гражданина в качестве индивидуального предпринимателя.

Затраты на бензин включить в расходы можно, но для этого необходимо обосновать экономическую целесообразность поездок с точки зрения своей предпринимательской деятельности. При этом риск претензий со стороны контролёров не исключен.

Иные затраты, связанные с эксплуатацией автомобиля (мойка, ремонт, стоимость стоянки и др.), в расходы лучше не включать, поскольку это вызовет претензии со стороны контролёров и оспорить их решение в суде не всегда удается.

Не стоит стремиться учесть все расходы, связанные с личным автомобилем, а вот их часть, скажем, только затраты на бензин, вполне можно.

В любом случае, если ИП решит учесть суммы, связанные с покупкой и эксплуатацией легкового автомобиля в расходах, необходимы подтверждающие документы, особое внимание следует уделить путевым листам.

Часто ИП на УСН «Доходы минус расходы» используют личный автомобиль в бизнесе. Разберёмся, можно ли учесть расходы на его покупку и содержание при расчёте налога.

Расходы на покупку личного автомобиля

Прежде чем учитывать затраты в расходах УСН, подумайте, как доказать налоговой, что используете автомобиль для бизнеса. Чем дальше ваш вид деятельности от перевозок или разъездов, тем сложнее это сделать.

Случай из жизни: ИП занимается установкой металлопластиковых конструкций и учитывает в расходах стоимость легкового автомобиля, который он, по его словам, использует для «получения заказов, проведения замеров и доставки комплектующих». Налоговая признала это неправомерным, «поскольку предприниматель осуществляет вид деятельности, не относящийся к грузовым и пассажирским грузоперевозкам», доначислила налог, пени и штраф.

Предприниматель начал судиться с налоговой, и суды разных инстанций поддержали его. Запомните ключевые фразы из судебного постановления — пригодятся на случай споров:

- «Автомобиль приобретен и использовался предпринимателем непосредственно в процессе предпринимательской деятельности, с целью получения дохода от данного вида деятельности, а доводы налогового органа об использовании транспортного средства в личных целях носят предположительный характер».

- «Налоговое законодательство не содержит ограничений по включению в расходы затрат по приобретению и обслуживанию транспортных средств, приобретенных для осуществления предпринимательской деятельности. В этой связи доводы инспекции о том, что расходы принимаются лишь при осуществлении деятельности, связанной с грузовыми и пассажирскими перевозками, не основаны на законе». (Постановление ФАС Уральского округа от 18 октября 2007 г. по делу № Ф09-8532/07-С3).

Но нельзя надеяться на то, что от налоговой больше не будет претензий. Минфин в письме от 26.03.2008 г. № 03-04-05-01/79 утверждает, что «легковой автомобиль, используемый индивидуальным предпринимателем для поездок в банк, налоговые инспекции, центры технического обслуживания, к покупателям и поставщикам для заключения договоров, не может быть признан основным средством».

Получается, вы рискуете, если учитываете расходы на покупку автомобиля, который необязателен для вашего бизнеса. Доказывать свою позицию, возможно, придётся в суде. Но нет гарантии, что решение суда будет таким же благоприятным.

Ещё раз : сначала решите, сможете ли доказать налоговой пользу личного автомобиля для бизнеса. Для чего вы его используете? Помогает ли он вам получать доходы? Почему вы не можете получать доходы без него? Если вы ответили на эти вопросы и даже отрепетировали ответ вместе с другом-скептиком, можете учитывать расходы на покупку автомобиля в налоге УСН.

Учёт доходов и расходов — это просто!

Попробуйте Эльбу, с нами удобно.

Расходы на использование автомобиля

Вы можете включить затраты на эксплуатацию автомобиля — прежде всего, на покупку топлива — в расходы на УСН, если вы ездили на нём по делам бизнеса. Если вы занимаетесь транспортными перевозками, затраты относятся к материальным расходам, а если другим бизнесом — к расходам на служебный транспорт.

Чтобы учесть затраты на покупку бензина, обычных чеков с заправки недостаточно. Нужно подтвердить маршрут поездок — обычно для этого используют путевые листы. Форма путевых листов утверждена только для автотранспортных предприятий. Если у вас другой бизнес, придумайте собственную форму.

Вероятно, что у налоговиков может возникнуть мнение о том, что расходы на топливо ИП должны укладываться в нормы, установленные «Методическими рекомендациями нормы расхода топлив и смазочных материалов на автомобильном транспорте», утверждёнными распоряжением Минтранса РФ от 14.03.2008 г. № АМ-23-р. Поэтому ИП лучше ознакомиться с этим документом и соотноситься с его нормами.

Учёт в УСН расходов на бензин отстоять проще, чем затраты на его покупку личного автомобиля, но всё же риск спора с налоговой сохраняется. Однажды арбитражный суд запретил учитывать такие расходы ИП-юристу: постановление ФАС Западно-Сибирского округа от 26.02.2008 г. № Ф04-1130/2008(973-А45-34. Там речь идёт не о налогоплательщике УСН, но аргументы суда универсальны — автомобиль не является основным средством, поэтому затраты на его использование в расходы включаться не должны.

Другие расходы на эксплуатацию, например, на мойку или охраняемую стоянку, ещё с большей вероятностью могут вызвать вопросы налоговой. Поэтому с ними лучше совсем не рисковать.

Может ли индивидуальный предприниматель на упрощенке (15%) включить в расходы стоимость личного автомобиля, а также затраты, связанные с его использованием (ГСМ, ремонт)?

Закон чёткого ответа на данный вопрос не даёт, поэтому обратимся к разъяснениям Минфина и судебной практике.

Автомобиль гражданина.

На возможность учесть стоимость автомобиля в затратах влияет дата покупки.

1. Если машина приобретена до регистрации гражданина в качестве индивидуального предпринимателя, чиновники, скорее всего, запретят включить её стоимость в расходы. Причина проста: в момент покупки физическое лицо не являлось предпринимателем, поэтому затраты не имели отношения к его коммерческой деятельности (письма Минфина России от 4 апреля 2007 г. № 03-11-05/64, от 4 июля 2007 г. № 03-11-02/210).

2. Если машина приобретена после регистрации ИП, включение в расходы возможно. Так, индивидуальный предприниматель в суде подтвердил свое право учесть стоимость легкового автомобиля. Он оформил приказ, где говорилось, что автомобиль включается в состав основных средств ИП. Машина фактически использовалась в деятельности (путевые листы это подтверждали). В договорах с контрагентами оговаривалось, что вывоз товаров осуществляет сам ИП (постановление ФАС Уральского округа от 25 февраля 2010 г. № Ф09-801/10-С2). Таким образом, обосновав использование личного автомобиля в деятельности, учесть расходы на покупку машины, вполне возможно, даже если она куплена до регистрации ИП.

ИП приобретает автомобиль

Если машина покупается после регистрации в качестве ИП, вопросов со стороны инспекторов будет меньше, но это не означает, что их не будет вовсе.

Включить в расходы стоимость легкового автомобиля предприниматель сможет только в случае, если машина является для него основным средством труда, необходимым для его основной деятельности. Заметим, что для учёта стоимости машины купленной до регистрации в качестве ИП, автомобиль тоже нужно включить в состав основных средств, как поступил бизнесмен в рассмотренном выше судебном споре.

Проще всего, когда бизнес связан с перевозками. Правда, важен вид перевозок. Осуществление грузовых перевозок не предполагает приобретение легкового автомобиля, в свою очередь деятельность по оказанию услуг такси автоматически не обоснует покупку грузового транспорта. Как поступить, если машина не является обязательным инструментом для осуществления деятельности? Можно ли в этом случае отнести её к основным средствам и учесть затраты на её покупку?

Налоговые инспекторы, ссылаясь на письмо Минфина России от 26 марта 2008 г. № 03-04-05-01/79, почти наверняка запретят учесть стоимость машины. В письме говорится: «Легковой автомобиль, используемый индивидуальным предпринимателем для поездок в банк, налоговые инспекции, центры технического обслуживания, к покупателям и поставщикам для заключения договоров, не может быть признан основным средством».

В то же время существует судебный прецедент, когда предприниматель, специализирующийся на установке металлопластиковых конструкций, включил в состав расходов стоимость личного автомобиля. Машина использовалась в деятельности «для получения заказов, проведения замеров и доставки комплектующих». Инспекторов данный довод не убедил и бизнесмену были начислены штрафы. Однако, все санкции отменил суд. ИП представил в суд путевые листы, где указывались номер и дата выдачи, серия и номер автомобиля, марка, цель поездки, показания спидометра, остаток горючего при выезде и возвращении. На основании сведений путевых листов определялся фактический расход ГСМ по автомобилю (постановление ФАС Уральского округа от 18 октября 2007 г. № Ф09-8532/07-С3).

Заметим, что наличие судебного решения в любом из вопросов, не исключает претензий со стороны контролирующих ведомств, но подтверждает наличие возможности доказать в суде свое право учесть расходы. Для этого необходимо запастись документами.

Документы на автомобиль.

Чтобы учесть затраты на покупку машины в расходах, необходимо иметь документы, подтверждающие стоимость автомобиля. Далее, следует включить машину в состав основных средств. Предпринимателю для этого достаточно оформить соответствующий приказ или распоряжение.

Важной составляющей в документальном обосновании станут путевые листы - документы, в которых содержится информация:

О маршрутах поездок (конечно, должен быть зафиксирован предпринимательский характер поездки);

Время выезда и время возвращения;

Показания спидометра.

Ещё одна деталь: в договорах с клиентами, счетах на оплату, других документах и письмах, где вы оговариваете условия сделок и договариваетесь с партнёрами, обязательно стоит упоминать, что доставку, осуществляет сам ИП, переговоры ведутся в офисе партнёра и т.п. Всё это, в дополнение к путевым листам, станет аргументом в пользу того, что машина необходима для осуществления основной деятельности коммерсанта.

Эксплуатация автомобиля.

Чтобы включить в расходы затраты на покупку бензина не обязательно признавать автомобиль основным средством, дата покупки машины также не сыграет роли. Даже если предприниматель не осуществляет транспортные перевозки, он может компенсировать расходы на топливо своего личного автомобиля.

ИП, осуществляющие торгово-закупочную деятельность и использующие личный автомобиль для перевозки товаров, покупку ГСМ включат в состав расходов, непосредственно связанных с продажами, как затраты по хранению, обслуживанию и транспортировке реализуемых ценностей (письмо МНС России от 27 октября 2004 г. № 04-3-01/665@). В иных случаях покупку бензина можно отнести к статье «Расходы на служебный транспорт». Учтите также то, что для включения сумм в расходы, кассовых чеков АЗС будет недостаточно. Вновь понадобятся путевые листы, которые подтвердят характер поездок и их связь с осуществлением деятельности.

При учёте расходов на топливо следует помнить о нормах, установленных Методическими рекомендациями Минтранса России от 14 марта 2008 г. № АМ-23-р. Контролёры, в случае проверки, непременно обратят на это внимание и запретят учесть расходы на топливо сверх существующих норм.

Что касается иных затрат на эксплуатацию машины, при осуществлении деятельности непосредственно не связанной с перевозками, учесть их в расходах будет затруднительно. Они обязательно привлекут внимание инспекторов. И если расходы на бензин контролёры еще могут «пропустить», то остальные траты, вряд ли останутся без их внимания. Какое решение в подобной ситуации примет суд, предсказать сложно, поскольку встречаются постановления не в пользу ИП. К примеру, ФАС Западно-Сибирского округа в постановлении от 26 февраля 2008 г. № Ф04-1130/2008(973-А45-34) запретил предпринимателю включить в расходы траты, связанные с использованием личного автомобиля. А именно: оплату автостоянки, техосмотра, замену колес, покупку радиатора, приобретение масла, антифриза, охлаждающей жидкости, бензина. Бизнесмен занимался оказанием юридических услуг, для работы арендовал офис. В данной ситуации автомобиль не может рассматриваться в качестве средства труда, поэтому основным средством быть не может. Соответственно, все затраты на содержание, эксплуатацию, ремонт машины, ОСАГО не могут включаться в состав расходов ИП. Затраты никак не связаны с получением дохода от оказания юридических услуг.

Предприниматель, не занимающийся автоперевозками, учесть в расходах затраты на приобретение автомобиля может, но для этого машину необходимо включить в состав основных средств. Однако это, наверняка, вызовет вопросы налоговых инспекторов. Дополнительные претензии будут, если машина куплена в период до государственной регистрации гражданина в качестве индивидуального предпринимателя.

Затраты на бензин включить в расходы можно, но для этого необходимо обосновать экономическую целесообразность поездок с точки зрения своей предпринимательской деятельности. При этом риск претензий со стороны контролёров не исключен.

Иные затраты, связанные с эксплуатацией автомобиля (мойка, ремонт, стоимость стоянки и др.), в расходы лучше не включать, поскольку это вызовет претензии со стороны контролёров и оспорить их решение в суде не всегда удается.

Не стоит стремиться учесть все расходы, связанные с личным автомобилем, а вот их часть, скажем, только затраты на бензин, вполне можно.

В любом случае, если ИП решит учесть суммы, связанные с покупкой и эксплуатацией легкового автомобиля в расходах, необходимы подтверждающие документы, особое внимание следует уделить путевым листам.

Как индивидуальному предпринимателю оформить использование в предпринимательской деятельности транспортное средство, находящиеся в личной собственности у этого предпринимателя (авто зарегистрировано на него как на физ.лицо). Деятельность- грузоперевозки, налогообложение- ЕНВД.Заранее спасибо

Налоговое законодательство не устанавливает перечень документов, подтверждающих, что физлицо использует имущество исключительно в предпринимательской деятельности для извлечения дохода. Соответственно в качестве доказательств предприниматель может использовать любые документы – здесь все зависит от самого вида деятельности. Кроме того, подтверждением использования имущества именно в предпринимательской деятельности, по мнению чиновников, может служить выписка из ЕГРИП о виде деятельности, осуществляемом ИП.

Однако, контролирующие ведомства придерживаются мнения, что если расходы, связанные с покупкой транспортного средства были понесены до регистрации физлица в качестве предпринимателя, такие затраты не могут быть признаны расходами предпринимателя.

Обоснование данной позиции приведено ниже в статье журнала «Российский налоговый курьер», которую Вы можете найти в закладке «Журналы» «Системы Главбух» vip-версии

Статья : Как предприниматель может доказать, что то или иное имущество он приобрел для целей бизнеса

Законодательно имущество предпринимателя не разграничивается в зависимости от того, используется оно в личных целях или же для извлечения дохода. С этим связаны некоторые сложности в вопросах налогообложения*

Многие компании нередко экономят налог на имущество организаций, оформляя покупку дорогостоящего объекта на предпринимателей, которые входят в их группу или холдинг. Ведь ставка налога на имущество физлиц существенно ниже, чем у организаций. Тем более что оформление имущества на ИП более безопасно с точки зрения претензий, которые контрагенты могут предъявить основной компании.

Однако, чтобы ИП мог использовать налоговые преимущества покупки основных средств на свое имя, он должен доказать, что использует это имущество либо для предпринимательских, либо для личных целей (смотря о каких льготах идет речь). В числе признаков предпринимательской деятельности Минфин России называет приобретение имущества с целью извлечения прибыли от его использования, учет хозяйственных операций, связанных с осуществлением сделок, взаимосвязанность всех совершенных гражданином в определенный период времени сделок, устойчивые связи с контрагентами (письмо от 22.09.06 № 03-05-01-03/125).

Поскольку такие признаки имеют расплывчатый характер, на практике зачастую возникают сложности в разграничении имущества, которое ИП использует в предпринимательской деятельности и в личных целях. От этого зависят налоговые последствия не только для самого физлица-предпринимателя, но также и для его контрагентов.*

Чтобы не платить НДС, предприниматели нередко доказывают, что проданное имущество использовалось только в личных целях

Предположим, предприниматель на общем режиме продает личное имущество (см. врезку ниже). Возникает вопрос: будет ли такая операция облагаться НДС?

Не так давно чиновники рассматривали ситуацию о необходимости начисления НДС при передаче в аренду личного имущества предпринимателя, уплачивающего ЕНВД в отношении розничной торговли. В итоге они пришли к выводу, что раз недвижимое имущество не использовалось в предпринимательской деятельности, то при сдаче в аренду такого имущества НДС не исчисляется (письмо Минфина России от 01.02.12 № 03-07-14/12).

Ранее судами было высказано аналогичное мнение. Так, ФАС Уральского округа отметил, что если реализуемое помещение не используется предпринимателем непосредственно в качестве средств труда в процессе осуществления предпринимательской деятельности, то оно не может относиться к основным средствам ИП ().

Следовательно, при реализации физлицом, хотя и имеющим статус ИП, товаров, работ или услуг вне рамок предпринимательской деятельности такие операции не облагаются НДС.

Однако в судебной практике было дело, когда налоговикам удалось доказать, что спорные объекты недвижимого имущества индивидуальный предприниматель приобрел и реконструировал с целью использования в качестве магазинов для осуществления розничной торговли. Свои доводы они подкрепили налоговыми декларациями по ЕНВД, распоряжением главы Московской области об открытии торговых точек и о согласовании режима работы магазинов, сводным реестром кассовых книг с указанием торговой точки и заводского номера ККМ, а также журналами кассира-операциониста. В результате налогоплательщику был доначислен НДС (постановление ФАС Волго-Вятского округа от 11.05.12 № А29-6736/2011).

Налогообложение операций, связанных с имуществом предпринимателя, зависит от того, для каких целей (личных или предпринимательских) это имущество используется.*

Заметим, что решение вопроса о том, продает ли ИП личное имущество или объекты предпринимательской деятельности, влияет и на иные налоги. Так, продажа личного имущества облагается НДФЛ по ставке 13%, но при этом есть возможность уменьшить сумму налога на имущественные вычеты. А продажа объектов предпринимательства выгодна, если ИП применяет упрощенную систему налогообложения. В этом случае ставка «упрощенного» налога может быть ниже, чем ставка НДФЛ.

Если ИП на «упрощенке» использует имущество в предпринимательских целях, то он экономит на налоге на имущество

На практике нередко случается и обратная ситуация – предпринимателям на «упрощенке» приходится подтверждать факт использования имущества в предпринимательской деятельности, по которой применяется спецрежим. Ведь это позволит избежать уплаты налога на имущество физлиц (п. 3 ст. 346.11 НК РФ и п. 1 ст. 1 Закона РФ от 09.12.91 № 2003-1 «О налогах на имущество физических лиц»).

Минфин России считает, что в этом случае ИП должен самостоятельно подтвердить факт предпринимательства. В частности, если он уплачивает налоги в рамках специальных налоговых режимов, то освобождается от уплаты налога на имущество физических лиц только в отношении тех объектов, которые используются им в предпринимательской деятельности (п. 3 ст. 346.11 , п. 3 ст. 346.1 и п. 4 ст. 346.26 НК РФ). Прочее же имущество будет облагаться в общем порядке (письма Минфина России от 05.03.12 № 03-11-11/67 и от 29.11.11 № 03-05-06-01/80).

По сути, налоговое законодательство не устанавливает перечень документов, подтверждающих, что физлицо использует имущество исключительно в предпринимательской деятельности для извлечения дохода. Соответственно в качестве доказательств ИП может использовать любые документы – здесь все зависит от самого вида деятельности.*

Чиновники не разрешают предпринимателю амортизировать имущество, приобретенное до получения статуса ИП.

Кроме того, подтверждением использования имущества именно в предпринимательской деятельности, по мнению чиновников, может служить выписка из ЕГРИП о виде деятельности, осуществляемом ИП (письма ФНС России от 19.08.09 № 3-5-04/1290@ и Минфина России от 29.03.10 № 03-11-11/81).

При совмещении режимов предпринимателю выгоднее вести раздельный учет имущества

К примеру, в отношении розничной торговли предприниматель уплачивает ЕНВД, а деятельность по передаче имущества в аренду облагает налогами в общем порядке. В этом случае необходимость ведения раздельного учета прямо установлена пунктом 7 статьи 346.26 НК РФ.

Кроме того, представляется, что такой порядок учета позволит предпринимателю уплачивать налог на имущество физлиц только в отношении тех объектов, которые используются в деятельности, облагаемой по общей системе.

Чтобы не уплачивать налог на имущество, предпринимателю на спецрежиме необходимо вести раздельный учет.

Суды также признают правомерным доначисление налога, если у предпринимателя отсутствовал раздельный учет доходов, расходов, имущества, обязательств и хозяйственных операций, относящихся к «вмененной» деятельности и к деятельности на общем режиме (постановление ФАС Волго-Вятского округа от 20.08.10 № А79-8997/2009).

Временное неиспользование имущества само по себе не может рассматриваться как использование его в личных целях

На практике может возникнуть ситуация, когда ИП на упрощенной системе по каким-то причинам временно перестает использовать имущество в предпринимательской деятельности. К примеру, в связи с ремонтом или реконструкцией торговых площадей или отсутствием договора аренды недвижимого имущества. В такой ситуации контролеры также пытаются доначислить физлицу налог на имущество, ссылаясь на то, что пункт 3 статьи 346.11 НК РФ здесь не действует.

Однако Минфин России не соглашается с таким мнением. В частности, ведомство указывает, что временное неиспользование имущества в предпринимательской деятельности само по себе не может рассматриваться как использование этого объекта в личных целях (письмо от 01.02.10 № 03-05-04-01/06). Следовательно, налогообложение такого актива необходимо осуществлять в рамках предпринимательской деятельности физлица.*

Суды в этом случае отмечают, что согласно положениям статьи 2 Гражданского кодекса предпринимательской деятельностью признается самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли. К таковой относится не только сдача имущества в аренду, но и действия подготовительного характера, например проведение ремонтных и строительных работ или поиск потенциальных арендаторов.

Следовательно, доначисление налога на имущество физлиц при временном простое объекта основных средств неправомерно (постановления ФАС Западно-Сибирского от 16.12.09 № А70-4191/2009 , Центрального от 31.08.09 № А64-6950/08 и от 15.08.07 № А36-2300/2006 , Восточно-Сибирского от 09.09.09 № А33-6383/09 округов).

Минфин выступает против амортизации имущества, если предприниматель приобрел его до регистрации в качестве ИП

Но здесь есть один нюанс. Финансовое ведомство против амортизации имущества, которое ИП приобрел еще до своей государственной регистрации.

Не во всех случаях предприниматель вправе получить выгодный вычет по НДФЛ

Доходы, полученные при реализации имущества предпринимателем на общем режиме, облагаются НДФЛ на основании подпункта 5 пункта 1 статьи 208 НК РФ. При этом физлицо имеет право на получение имущественного налогового вычета – уменьшение налоговой базы по НДФЛ на стоимость реализованного имущества (в пределах 1 млн. руб. – в отношении недвижимости и 250 тыс. руб. – в отношении прочего имущества), находившегося в собственности менее трех лет (п. 1 ст. 220 НК РФ).

«Упрощенец» не вправе получить имущественный налоговый вычет при продаже недвижимости, используемой в предпринимательской деятельности.

Ранее закон предусматривал, что в отношении имущества, которым физлицо владеет три года и более, вычет предоставляется в полном размере. Однако начиная с 2011 года вступила в действие новая редакция НК РФ, согласно которой доходы от продажи такого имущества вовсе не признаются объектом налогообложения НДФЛ (п. 17.1 ст. 217 НК РФ). Такое правило не распространяется на доходы, получаемые физлицами от продажи ценных бумаг, а также на доходы от продажи имущества, непосредственно используемого ИП в их предпринимательской деятельности.

Применить вычет предприниматель может только в отношении имущества, которое использовалось им для личных нужд. Объясняется это тем, что абзац 4 подпункта 1 пункта 1 статьи 220 НК РФ запрещает получить имущественный вычет предпринимателю при продаже имущества, используемого им для извлечения дохода.

Опираясь на данную норму, и чиновники, и судьи зачастую отказывают предпринимателю в получении имущественного вычета, утверждая, что если имущество использовалось налогоплательщиком для осуществления предпринимательской деятельности, то его продажа не может относиться к продаже личного имущества. В этом случае имущественный вычет, предусмотренный подпунктом 1 пункта 1 статьи 220 НК РФ, не предоставляется (письма Минфина России от 23.03.12 № 03-04-05/8-365 , от 21.02.12 № 03-04-05/3-198 , постановления ФАС Центрального от 29.03.12 № А09-4957/2011 и Восточно-Сибирского от 01.12.11 № А33-1769/2011 округов).

Ранее чиновники в качестве доводов приводили не только указанную норму НК РФ, но и тот факт, что по имуществу, используемому в предпринимательстве, налогоплательщик начисляет амортизацию. Следовательно, получение имущественного вычета может привести к повторному уменьшению налогооблагаемых доходов. Такое мнение высказано в письмах Минфина России от 18.08.08 № 03-04-05-01/303 и от 03.12.07 № 03-04-05-01/397 .

Суды позволяют амортизировать совместное имущество супругов, используемое одним из них в предпринимательстве.

Однако на практике распространена ситуация, при которой предприниматель реализует имущество, в настоящее время уже не используемое в предпринимательской деятельности. К примеру, предприниматель на «упрощенке» изменил сферу деятельности – перестал предоставлять недвижимость в аренду, занялся грузоперевозками, а по окончании срока договоров аренды реализует помещения. Разъясняя подобную ситуацию, контролеры отмечают, что если ИП прекратил использовать собственное недвижимое имущество в предпринимательской деятельности и продал его, доходы, полученные от такой реализации, облагаются НДФЛ. И, как следствие, предприниматель может получить налоговый вычет (письмо УФНС России по г. Москве от 08.09.08 № 28-10/085811@).

Судебная практика по этому вопросу неоднозначная. Президиум ВАС РФ соглашается с Минфином России и отказывает предпринимателю в праве получить налоговый вычет при продаже имущества (постановление от 16.03.10 № 14009/09). Суд указывает, что если спорное имущество используется в предпринимательской деятельности, то он не имеет права на получение имущественного вычета.

При этом некоторые судьи принимают сторону предпринимателя. К примеру, ФАС Уральского округа отмечает, что если ИП использует свое имущество не только для занятия предпринимательской деятельностью, но и для личных нужд, то его имущество не может быть разграничено. А следовательно, при реализации подобного объекта предприниматель вправе получить вычет (постановление от 12.01.10 № Ф09-5369/09-С2).

К доходам предпринимателя на «вмененке» или на «упрощенке» стандартные, социальные и имущественные вычеты по НДФЛ не применяются. Предприниматель на спецрежиме освобожден от уплаты НДФЛ с доходов, полученных в рамках осуществления предпринимательской деятельности (п. 3 ст. 346.1 , п. 3 ст. 346.11 и п. 4 ст. 346.26 НК РФ). Соответственно порядок налогообложения дохода от продажи имущества напрямую зависит от того, использовалось ли реализуемое имущество предпринимателем для извлечения прибыли. Если да, то предприниматель заплатит с цены реализации «упрощенный» налог (при применении ЕНВД доход от такой реализации не будет учитываться при налогообложении). Если же имущество было исключительно в личном пользовании предпринимателя, то ему необходимо будет уплатить НДФЛ.

Принимая к вычету сумму НДС со стоимости имущества, приобретенного у предпринимателя, компания может столкнуться с претензиями налоговиков.

Как уже отмечалось выше, имущественные вычеты предоставляются только в отношении доходов, облагаемых НДФЛ (ст. 220 НК РФ). Таким образом, если предприниматель применяет специальный режим и реализует имущество в рамках предпринимательской деятельности, то в применении вычета ему будет отказано. Подтверждение этому – письма Минфина России от 06.05.11 № 03-04-05/3-335 и от 14.10.10 № 03-04-05/3-620 , ФНС России от 11.11.11 № ЕД-2-3/859@ и от 31.01.11 № КЕ-3-3/212@ .

При уплате транспортного налога право на льготы зависит от факта использования транспортных средств в предпринимательской деятельности

Предприниматель является плательщиком транспортного налога (ст. 357 НК РФ). При этом законодатель не делает различий между целью использования транспортного средства – для личных нужд или в рамках предпринимательской деятельности. Так же как и в зависимости от системы налогообложения, которую применяет индивидуальный предприниматель, – общий или специальный налоговый режим.

Единственный нюанс, с которым может столкнуться предприниматель, уплачивая транспортный налог, являются льготы, установленные пунктом 2 статьи 358 НК РФ. В частности, такие льготы предусматривают освобождение от налогообложения:

- пассажирских и грузовых морских, речных и воздушных судов, используемых при осуществлении перевозок;

- техники, зарегистрированной на сельскохозяйственных товаропроизводителей и используемой для производства сельскохозяйственной продукции, и др.

Если предприниматель претендует на использование такой налоговой льготы, необходимо доказать налоговикам, что спорные транспортные средства используются им именно в предпринимательской деятельности.

эксперт журнала «Российский налоговый курьер»